การชำระภาษี

ภาษีที่ดินและสิ่งปลูกสร้าง

ภาษีที่ดินและสิ่งปลูกสร้าง หมายถึง ภาษีที่ เทศบาล อบต. กทม. เมืองพัทยา และอปท. อื่นที่มีกฎหมายจัดตั้ง ยกเว้น อบจ. มีอำนาจจัดเก็บจากที่ดินและสิ่งปลูกสร้าง ที่อยู่ในเขตทรัพย์สินที่ต้องเสียภาษีที่ดิน (พื้นที่ดิน พื้นที่ที่เป็นภูเขาและพื้นที่มีน้ำ) สิ่งปลูกสร้าง (โรงเรือน อาคาร ตึก หรือสิ่งปลูกสร้างอย่างอื่นที่บุคคลอาจเข้าอยู่อาศัยหรือใช้สอยได้ หรือใช้เป็นที่เก็บสินค้าหรือประกอบการอุตสาหกรรมหรือพาณิชยกรรม และห้องชุดหรือแพ ที่ใช้อยู่อาศัยหรือมีไว้เพื่อหาผลประโยชน์ห้องชุด (ห้องชุดที่ได้ออกหนังสือแสดงกรรมสิทธิ์ห้องชุดแล้ว เช่น คอนโด/อาคารชุด) ภาษีที่จัดเก็บได้ให้เป็นรายได้ของ อปท. และกำหนดให้ยกเลิกกฎหมายที่เกี่ยวข้องดังนี้ พรบ.ภาษีโรงเรือนและที่ดิน พรบ.ภาษีบำรุงท้องที่

ผู้มีหน้าที่เสียภาษีที่ดินและสิ่งปลูกสร้าง

- ผู้เป็นเจ้าของที่ดินหรือสิ่งปลูกสร้าง

- ผู้ครอบครองหรือทำประโยชน์ในที่ดินหรือสิ่งปลูกสร้างอันเป็นทรัพย์สินของรัฐ

- อปท.แจ้งประเมินภายในเดือน ก.พ.

- ผู้เสียภาษีชำระภาษีภายในเดือน เม.ย.

- ไม่ชำระภาษีภายในเดือน เม.ย. (เงินเพิ่มร้อยละ 1 ต่อเดือน)

- อปท. มีหนังสือแจ้งเตือนภายในเดือน พ.ค. ระยะเวลาในหนังสือแจ้งเตือน ไม่น้อยกว่า 15 วัน (ชำระภาษีหลังเดือน เม.ย. แต่ก่อนมีหนังสือแจ้งเตือน เสียเบี้ยปรับร้อยละ 10)

- ผู้เสียภาษีได้รับหนังสือแจ้งเตือน (ชำระภาษีภายในกำหนดของหนังสือแจ้งเตือน เสียเบี้ยปรับร้อยละ 20)

- ครบกำหนด 15 วัน ไม่มาชำระภาษี เสียเบี้ยปรับร้อยละ 40 ของภาษีค้างชำระ แจ้งลูกหนี้ภาษีค้างชำระให้ สำนักงานที่ดินภายในเดือน มิ.ย.

- ยึด อายัด เมื่อพ้นกำหนด 90 วัน นับแต่ได้รับหนังสือแจ้งเตือน

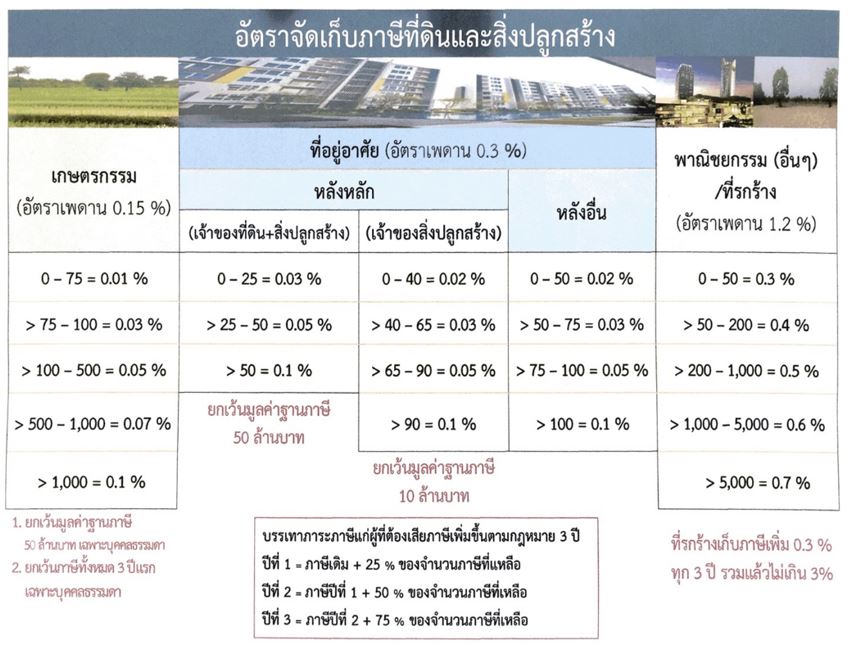

อัตราภาษีที่ดินและสิ่งปลูกสร้าง

ที่ดินที่ที่ทิ้งไว้ว่างเปล่าหรือไม่ได้ทำประโยชน์ตามควรแก่สภาพที่ดิน 3 ปี ติดต่อกัน : ปีที่ 4ให้เก็บเพิ่มขึ้นอีก 0.3 ทุก 3 ปี แต่ไม่เกินร้อยละ ๓

บทกำหนดโทษ

- (1) ผู้ใดขัดขวางการปฏิบัติหน้าที่ของพนักงานสำรวจตามมาตรา 28 หรือมาตรา 29 หรือของผู้บริหารท้องถิ่นหรือเจ้าหน้าที่ซึ่งผู้บริหารท้องถิ่นมอบหมายตามมาตรา 63 (3) หรือ (3) ต้องระวางโทษจาคุกไม่เกินหกเดือน หรือปรับไม่เกินหนึ่งหมื่นบาท หรือทั้งจำทั้งปรับ

- (2) ผู้ใดไม่ปฏิบัติตามหนังสือเรียกของผู้บริหารท้องถิ่น ตามมาตรา 29 หรือของพนักงานประเมินตามมาตรา 45 หรือหนังสือเรียกหรือคาสั่งของผู้บริหารท้องถิ่นหรือเจ้าหน้าที่ซึ่งผู้บริหารท้องถิ่นมอบหมายตามมาตรา 63 (1) หรือ (2) ต้องระวางโทษปรับไม่เกินสองพันบาท

- (3)ผู้ใดไม่แจ้งการเปลี่ยนแปลงการใช้ประโยชน์ที่ดินหรือสิ่งปลูกสร้างตามที่กำหนดไว้ในมาตรา 33 ต้องระวางโทษปรับไม่เกินหนึ่งหมื่นบาท

- (4) ผู้ใดขัดขวางหรือไม่ปฏิบัติตามคาสั่งของผู้บริหารท้องถิ่นตามมาตรา 62 หรือทำลาย ย้ายไปเสีย ซ่อนเร้น หรือโอนไปให้แก่บุคคลอื่นซึ่งทรัพย์สินที่ผู้บริหารท้องถิ่นมีคาสั่งให้ยึดหรืออายัด ต้องระวางโทษจาคุกไม่เกินหนึ่งปี หรือปรับไม่เกินสองหมื่นบาท หรือทั้งจำทั้งปรับ

- (5) ผู้ใดไม่ปฏิบัติตามหนังสือเรียกของคณะกรรมการพิจารณาอุทธรณ์การประเมินภาษีตามมาตรา 80 ต้องระวางโทษปรับไม่เกินสองพันบาท

- (6) ผู้ใดแจ้งข้อความอันเป็นเท็จหรือนาพยานหลักฐานอันเป็นเท็จมาแสดงเพื่อหลีกเลี่ยงการเสียภาษี ต้องระวางโทษจาคุกไม่เกินสองปี หรือปรับไม่เกินสี่หมื่นบาท หรือทั้งจำทั้งปรับ

- (7)ในกรณีที่ผู้กระทำความผิดเป็นนิติบุคคล ถ้าการกระทำความผิดของนิติบุคคลนั้นเกิดจากการสั่งการหรือการกระทำของกรรมการ หรือผู้จัดการ หรือบุคคลใดซึ่งรับผิดชอบในการดาเนินงานของนิติบุคคลนั้น หรือในกรณีที่บุคคลดังกล่าวมีหน้าที่ต้องสั่งการหรือกระทำการและละเว้นไม่สั่งการหรือไม่กระทำการจนเป็นเหตุให้นิติบุคคลนั้นกระทำความผิด ผู้นั้นต้องรับโทษตามที่บัญญัติไว้สาหรับความผิดนั้น ๆ ด้วย

- (8) ความผิดตามมาตรา 83 มาตรา 84 มาตรา 85 หรือ87 ให้ผู้บริหารท้องถิ่นหรือผู้ซึ่งผู้บริหารท้องถิ่นมอบหมายมีอำนาจเปรียบเทียบได้เมื่อผู้กระทำผิดได้ชำระเงินค่าปรับตามจานวนที่เปรียบเทียบภายในสามสิบวัน ให้ถือว่าคดีเลิกกันตามบทบัญญัติแห่งประมวลกฎหมายวิธีพิจารณาความอาญาถ้าผู้กระทำผิดไม่ยินยอมตามที่เปรียบเทียบ หรือเมื่อยินยอมแล้วไม่ชาระเงินค่าปรับภายในระยะเวลาที่กำหนด ให้ดำเนินคดีต่อไปเงินค่าปรับที่ได้จากการเปรียบเทียบตามพระราชบัญญัตินี้เกิดขึ้นในเขตองค์กรปกครองส่วนท้องถิ่นใด ให้ตกเป็นรายได้ขององค์กรปกครองส่วนท้องถิ่นนั้น

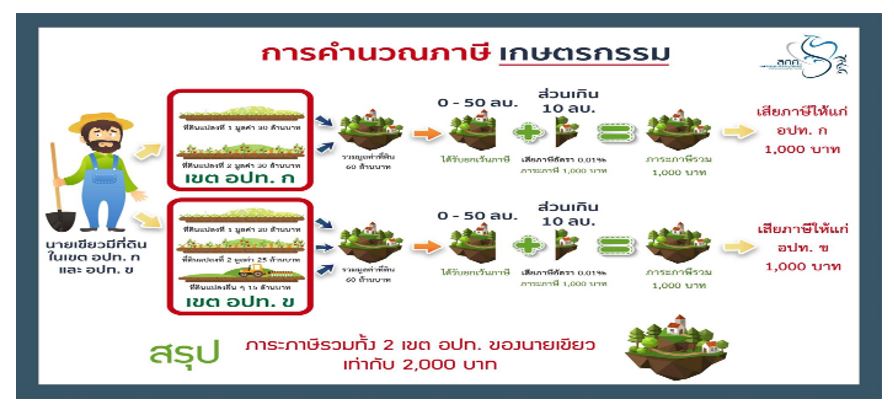

- ที่ดิน ขนาดพื้นที่ 50 ตร.ว ราคาประเมิน 74,000 บาท รวมราคาประเมินของที่ดิน 3,700,000 บาท

- สิ่งปลูกสร้าง 3 ชั้น ขนาดพื้นที่รวม 90 ตร.ม. ราคาประเมิน 45,000 บาท

รวมราคาสิ่งปลูกสร้าง = 4,050,000 บาท (ยังไม่ได้หักค่าเสื่อม)

รวมราคาที่ดินและสิ่งปลูกสร้าง = 7,750,000 บาท

ชั้นล่างใช้ประกอบกิจการ 2 ชั้นบน ใช้อยู่อาศัย คำนวณตามสัดส่วน

ชั้นล่าง ขนาดพื้นที่ 30 ตร.ม. คิดเป็นสัดส่วน = 30 X 100/90 = 33%

7,750,000 X 33/100 = 2,557,500 X 0.3/100 = 7,672.50 บาท

2 ชั้นบนใช้อยู่อาศัย ขนาดพื้นที่ 60 ตร.ม. = 60 X 100/90 = 67%

7,750,000 X 67/100 = 5,192,500 (ไม่ถึง 50 ล้านบาท ได้รับยกเว้น)

ภาษีป้าย

ภาษีป้าย หมายถึง ภาษีที่เก็บจากป้ายแสดงชื่อ ยี่ห้อ หรือเครื่องหมายที่ใช้ในการประกอบการค้า หรือ ประกอบกิจการอื่น เพื่อหารายได้หรือโฆษณาการค้า หรือกิจการอื่นเพื่อหารายได้ไม่ว่าจะแสดงหรือโฆษณาไว้ที่วัตถุใด ๆ ด้วยอักษรภาพหรือเครื่องหมายที่เขียนแกะสลัก จารึกหรือทำให้ปรากฏด้วยวิธีอื่น

ผู้มีหน้าที่เสียภาษีป้าย คือ เจ้าของป้าย หรือผู้ครอบครองป้ายในกรณีไม่มีผู้อื่นยื่นแบบแสดงรายการภาษีป้าย หรือเมื่อพนักงานเจ้าหน้าที่ไม่อาจหาตัวเจ้าของป้ายนั้นได้ ให้ถือว่าผู้ครอบครองป้ายนั้นเป็นเป็นผู้มีหน้าที่เสียภาษีป้าย ถ้าไม่อาจหาตัวผู้ครอบครองป้ายนั้นได้ ให้ถือว่าเจ้าของ หรือผู้ครอบครองอาคาร หรือที่ดินที่ป้ายนั้นติดตั้ง หรือแสดงอยู่เป็นผู้มีหน้าที่เสียภาษีป้ายตามลำดับ

อัตราภาษีป้าย

- ป้ายที่มีอักษรไทยล้วน

(ก) ป้ายที่มีข้อความที่เคลื่อนที่หรือเปลี่ยนเป็นข้อความอื่นได้ ให้คิดภาษี 10 บาทต่อ 500 ตารางเมตร

(ข) ป้ายนอกจาก (ก) ให้คิดอัตรา 5 บาทต่อ 500 ตารางเซนติเมตร

- ป้ายที่มีอักษรไทยปนกับอักษรต่างประเทศและหรือปนกับภาพ และหรือเครื่องหมายอื่น

(ก) ป้ายที่มีข้อความ เครื่องหมาย หรือภาพที่เคลื่อนที่ หรือเปลี่ยนเป็นข้อความ เครื่องหมาย หรือภาพอื่นได้ ให้คิดอัตรา 52 บาทต่อ 500 ตารางเซนติเมตร

(ข) ป้ายนอกจาก (ก) ให้คิดอัตรา 26 บาทต่อ 500 ตารางเซนติเมตร -

ป้ายที่ไม่มีอักษรไทย ไม่ว่าจะมีภาพหรือเครื่องหมายใด ๆ หรือไม่ และป้ายที่มีอักษรไทยบางส่วนหรือทั้งหมดอยู่ใต้หรือต่ำกว่าอักษรต่างประเทศ

(ก) ป้ายที่มีข้อความ เครื่องหมาย หรือภาพที่เคลื่อนที่ หรือเปลี่ยนเป็นข้อความ เครื่องหมาย หรือภาพอื่นได้ ให้คิดอัตรา 52 บาทต่อ 500 ตารางเซนติเมตร

(ข) ป้ายนอกจาก (ก) ให้คิดอัตรา 50 บาทต่อ 500 ตารางเซนติเมตร

ป้ายเมื่อคำนวณพื้นที่จำนวนเงินภาษีไม่ถึงป้ายละ 200 บาท ให้เสียภาษีป้ายละ 200 บาท

การขออนุญาตติดตั้งป้ายหรือเสียภาษี

- ให้เจ้าของป้ายหรือผู้มีหน้าที่เสียภาษีป้ายแจ้งขนาดและยื่นภาพถ่ายหรือภาพ สเก็ตของป้ายและแผนผังบริเวณที่ ติดตั้งป้ายนั้นมาพร้อมกับคำขออนุญาตติดตั้งป้ายหรือแบบ แสดงรายการภาษีป้ายแล้วแต่กรณีเพื่อประโยชน์ในการ สำรวจตรวจสอบ

- ในการติดตั้งป้ายต้องไม่มีลักษณะที่จะเป็นอันตรายต่อชีวิต และทรัพย์สินของประชาชน และบริเวณที่ไม่อนุญาตให้ ติดตั้งป้าย ได้แก่ บริเวณคร่อมถนน หรือทางสาธารณะ วงวียน อนุสาวรีย์ สะพาน สะพานลอย คนเดินข้ามถนน เกาะกลางถนน สวนหย่อม สวนสาธารณะ ถนน ต้นไม้ และเสาไฟฟ้า ซึ่งอยู่ในที่สาธารณะ

หลักฐานที่ต้องนำไป

- บัตรประจำตัวประชาชน / สำเนาทะเบียนบ้าน

- ทะเบียนภาษีมูลค่าเพิ่ม / หนังสือรับรองห้างหุ้นส่วน

- ใบเสร็จรับเงินปีที่แล้ว

กำหนดเวลายื่นแบบ

- เจ้าของป้ายยื่นแบบแสดงรายการภาษีป้ายและชำระภาษีป้าย ภายในเดือนมีนาคมของทุกปี

- เจ้าของป้ายต้องยื่นแบบแสดงรายการเสียภาษี ภายใน 15 วัน นับตั้งแต่

- มีป้ายต้องเสียภาษีป้าย ภายหลังเดือนมีนาคม

- มีป้ายใหม่ แทนป้ายเดิมที่เสียภาษีป้ายแล้ว

- เปลี่ยนแปลงแก้ไขป้ายเดิมเป็นเหตุให้เสียภาษีป้ายหรือภาษีป้ายเพิ่มขึ้น

- ผู้รับโอนป้าย แจ้งการรับโอนป้ายภายใน 30 วันนับตั้งแต่วันรับโอนป้าย

การชำระภาษี

- ให้เจ้าของป้ายชำระภาษีป้ายภายใน 15 วัน นับแต่วันที่ได้รับแจ้งการประเมิน

- ป้ายที่เริ่มติดตั้ง หรือแสดงในปีแรกให้เสียภาษีป้าย ตั้งแต่วันที่ติดตั้งหรือแสดงจนถึงวันสิ้นปี

- ถ้าภาษีป้ายเกิน 3,000 บาท ขึ้นไป ผ่อนชำระเป็น 3 งวด ๆ ละเท่า ๆ กันก็ได้

บทกำหนดโทษ

- ผู้ใดจงใจไม่ยื่นแบบแสดงรายการภาษีป้าย ต้องระวางโทษปรับตั้งแต่ 5,000 บาท ถึง 50,000 บาท

- ผู้ใดโดยรู้หรือจงใจแจ้งข้อความเท็จ ให้ถ้อยคำเท็จ หรือพยายามหลีกเลี่ยงภาษีป้ายต้องระวางโทษจำคุกไม่เกิน 1 ปี หรือปรับตั้งแต่ 5,000 บาท ถึง 50,000 บาท หรือทั้งจำ ทั้งปรับ

- ผู้ใดไม่แจ้งรับโอนป้าย หรือไม่แสดงรายการเสียภาษีป้ายไว้ ณ ที่เปิดเผยในสถานที่ประกอบกิจการ ต้องระวางโทษปรับตั้งแต่ 1,000 บาท ถึง 10,000 บาท ระยะเวลาการให้บริการโดยประมาณ 10 นาที ต่อราย ไม่รวมขั้นตอนการตรวจสอบ สอบสวน (ถ้ามี)

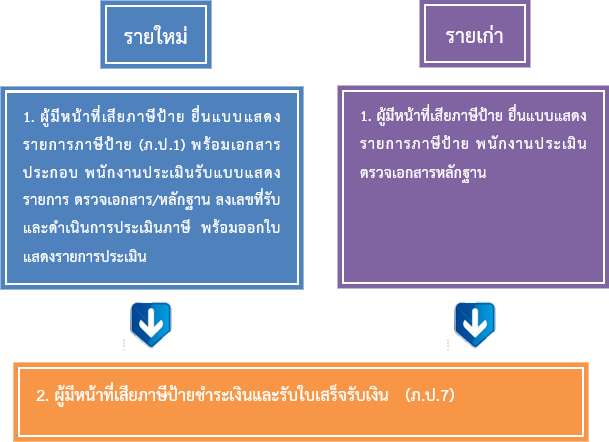

ขั้นตอนการจัดเก็บภาษีป้าย

หมู่ 3 ต.สีพยา อำเภอท่าใหม่ จังหวัดจันทบุรี 22120

โทรศัพท์ 0-3939-1637-8 โทรสาร 0-3939-1638 อีเมล : saraban@siphaya-bophu.go.th